米株式市場では米物価上昇率が昨年6月の前年比9.0%から、今年7月は3.3%に低下したことで、金利のピークが近づいたという期待が先行している。

だが債券市場では、フィッチ社の米国債格下げをきっかけに、米財政赤字の深刻さがクローズアップされている。8月に入って長期金利が上昇し始めたのはこのためだ。

■高まる米連邦政府の利払い

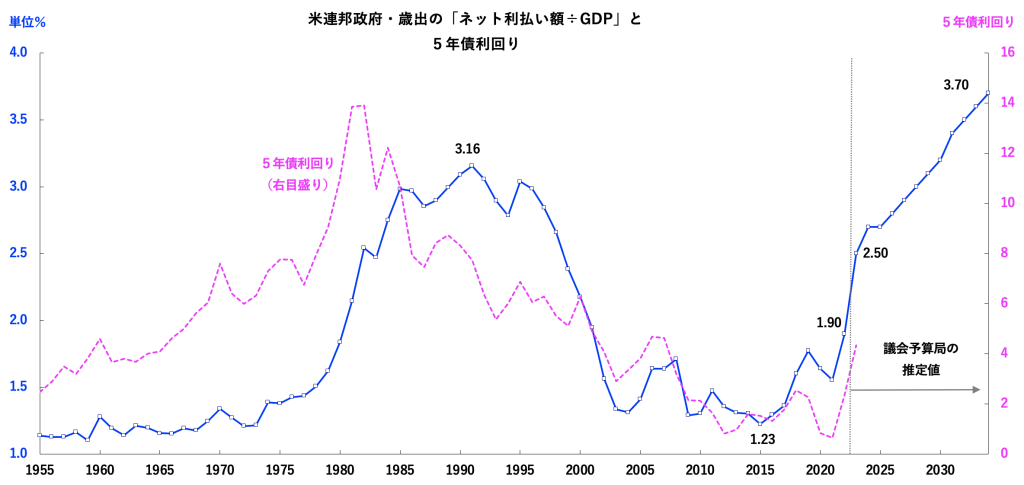

図1は今年5月、米議会予算局(CBO)が発表した連邦政府の「利払い費÷国内総生産(GDP)」予測値である。

データ出所:米議会予算局(CBO)、FRB

2023年以降、利払い費のウエイトが急速に高まっていくことが一目瞭然だ。だとすると、財政赤字の拡大に伴って金利は更に上昇する可能性が高いのでないか。

——財政赤字に拍車をかける利払い費

さらに今年8月、CBOが発表したレビューによると、政府の財政赤字は今年度(2022年10月~2023年9月)最初の10ヶ月間で1.62兆ドルと、1年前の7260億ドルから2.3倍に増加したという。その最大の支出項目は債務に対する利払い費(前年比34%増の5720億ドル)で、この10ヶ月間(2022年10月~2023年7月)における国債利払い額は、歳入の15%超にもなる。

——さらに増発される国債

加えて米財務省は今年8月、向こう1年間の国債発行額を6割増とする計画を発表した。2023会計年度に関していえば、2023年7月〜9月の3ヶ月間で約1兆ドルの国債を増発するという。2023年3月末時点の米国債発行残高(短期債や市場性がない国債を除く)は約20兆ドルなので、その増発額の規模は空前絶後のものだ。しかも今から発行する国債の利率は4%超となるので、今年度以降の利払い費は今年5月時点のCBO予測を上回ることは確実だ。

■米国債を誰が買うのか?

ここで問題は、そんな大量に発行される国債を誰が買うのかということだ。2023年3月末時点において、米国債を最も多く保有するのは海外投資家(短期国債を除く発行残高の33%)で、次は米連邦準備制度理事会(FRB)(23%)だった。だがFRBは2022年3月以降は量的引き締め策(QT)に移行し、国債の保有を減額している最中だ。

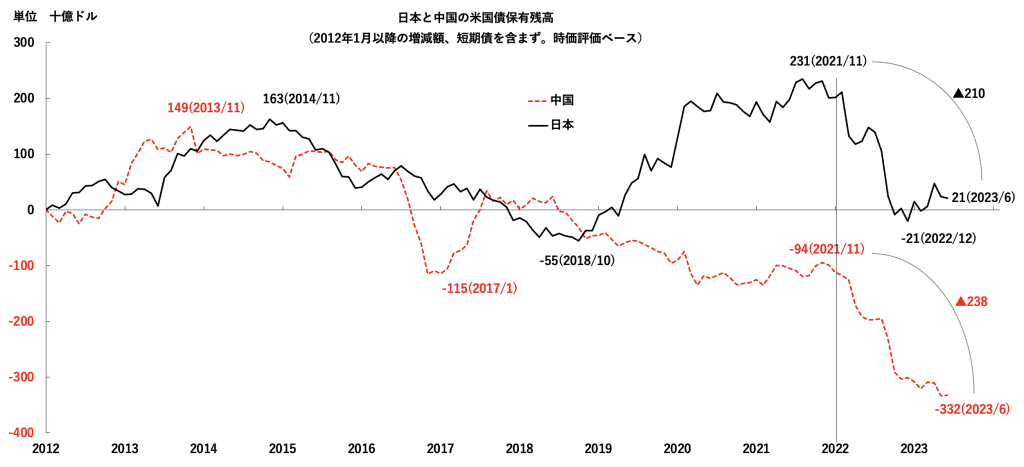

——保有残高を減らす日中投資家

海外投資家にしても、二大保有国である日本と中国は2022年以降、ともに残高を大きく減らしている(図2)。

データ出所:米財務省

日本の財務省が発表する対外債券投資データ(週次の売買を累計したもの)を見ても、本邦投資家は2021年秋~2022年秋の米金利上昇期に外債を26兆円も売り越した計算だ。

——中国投資家の米国債離れ

もう一方の米国債保有国である中国も、10年以上に亘って米国債残高を減らし続けており、海外投資家に占める中国の米国債保有シェアは2013年の26%から直近は13%に半減している。特にウクライナ戦争が勃発した2022年春以降は米国債離れを加速させる一方で、金の保有を増やしている。最近の米中関係悪化や、ロシアの対外資産が凍結されたことを踏まえれば、それも当然だろう。

かくして米国債を取り巻く需給は今後、ますます悪化することが予想される。そして基軸通貨国である米国の金利上昇は、世界中の債券を暴落させると同時に、日本や欧州のお金を自国に引きつけて、円安、ユーロ安が加速するのでないか。

次回掲載予定は2023年10月上旬頃→9月22日公開(こちら)

著者:市岡繁男

1958年、北海道生まれ。81年一橋大学経済学部卒業後、住友信託銀行(現三井住友信託銀行)入社。支店や調査部を経て、87年から資産運用部門で勤務。1996年に同社を退職後は、内外金融機関やシンクタンクで資産運用や調査研究業務を務めた。 2018年に独立し、現在は財団や金融機関の投資アドバイザーを務める。著書に『次はこうなる』『次はこうなる 2023年』(ICI出版)がある。